Customer lifetime value o valor de vida del cliente (CLV o CLTV). Los clientes pueden comprar una vez y valer muy poco. O pueden comprar de una manera frecuente durante algunos años o todo su ciclo de vida y valer una fortuna.

- ¿Cómo se calcula el CLVo Customer Lifetime Value?

- ¿Cómo aplicar el Lifetime Value a la estrategia de clientes de las empresas?

- Beneficios del valor de vida del cliente

- Ejemplos para el cálculo del Customer Lifetime Value – CLTV

- ¿Qué relación tiene el Customer Lifetime Value con la masa crítica de clientes?

- ¿Cuál es el valor mínimo necesario de masa crítica?

¿Cómo se calcula el CLVo Customer Lifetime Value?

Para ver cómo calcular el lifetime value ltv, también conocido como CLV, CLTV o VVC a continuación muestro el ejemplo ficticio de un cliente de supermercado.

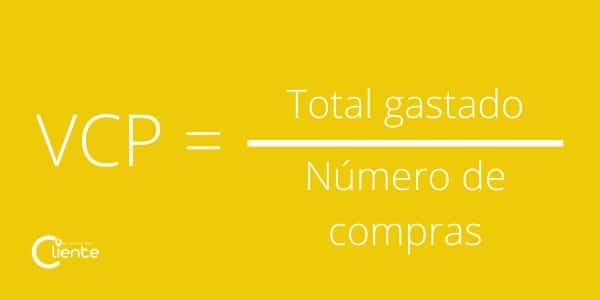

- VCP; Valor de la compra promedio por cada cliente al mes: 200 Euros/mes

- VC; nº de compras realizadas durante un año: 200 x 12= 2400 Euros

- TR; Tasa de rotación promedio de los clientes existentes o tiempo promedio que dura la relación con la empresa. ¿Cómo calcular el tiempo de vida medio de tu cliente? Imagina que la tasa de bajas de tus clientes es de un 33% anual. Tasa de rotación = 1/0.33= 3 años (sería el tiempo que dura su ciclo de vida).

Toma una muestra de clientes que han abandonado ya la marca. Suma los tiempos que duraron contigo. Divide entre el número de clientes que tomaste.

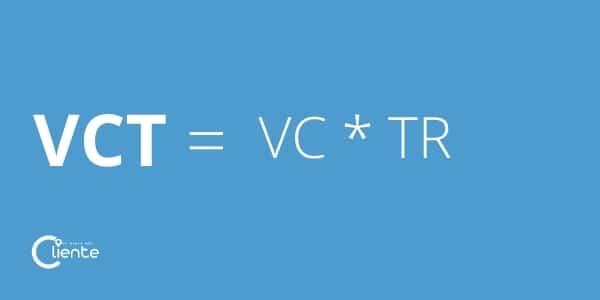

- VCT; Valor de las compras durante los 3 años que durará la relación con el cliente: 2400 x 3= 7200 Euros.

7200 Euros en ventas es lo que en este caso representaría perder a un cliente.

Lifetime value of customers o definición de valor del cliente

A este lifetime value LTV, para calcular el customer time value neto, habría que restarle los costes fijos y operativos, la tasa de descuentos aplicados. Así como las campañas de fidelización necesarias para aumentar la tasa de retención de clientes existentes. El resultado sería el beneficio neto que ese cliente tiene.

Una vez explicado, a partir de aquí cabe preguntarse lo siguiente:

- ¿Cuánto debemos invertir en captar clientes nuevos y cuánto en retenerlos?

- ¿Vale la pena reactivar o recuperar clientes perdidos?

- ¿Cuáles son mis clientes rentables y cuáles no?

- ¿Cómo generar valor al cliente?

- ¿Cómo calcular el valor del cliente?

- ¿Tiene sentido segmentarlos en función del valor del cliente?

¿Cómo aplicar el Lifetime Value a la estrategia de clientes de las empresas?

La estrategia customer centricity se basa en enfocar los esfuerzos comerciales en los clientes más valiosos para captar y retener clientes existentes. O con un mayor Customer Lifetime value. Cuando segmentas la cartera en función del valor de vida del cliente, sabes perfectamente quiénes son los clientes que más margen bruto te deja.

Con esta información, la empresa puede establecer políticas comerciales y tasas de descuentos especiales enfocadas a los clientes de mayor valor. Planificar acciones de venta cruzada sobre los clientes para incrementar su valor.

También se puede establecer niveles de productos o servicio diferenciados que permita dar beneficios adicionales a los clientes premium. En este artículo que te dejo, se puede ver Cómo optimizar la gestión comercial durante el ciclo de vida del cliente.

- Quizás te interese conocer qué es Up Selling

Beneficios del valor de vida del cliente

Estos son algunos motivos por los que deberías aplicar el CLV a tu estrategia de clientes:

Es rentable: convencer a un nuevo cliente para que realice una compra es un proceso costoso. Conseguir que los clientes habituales te vuelvan a comprar evita pagar estos gastos por segunda vez. Por eso es tan importante aumentar la frecuencia de compra.

Fomenta la lealtad a la marca: los clientes con un CLV alto han demostrado su lealtad, y es probable que difundan el boca a boca sobre su marca y evangelicen sobre tu producto o servicio.

Ahorra tiempo: conocer el CLV de los clientes de cartera, te ayuda a saber a quienes dirigir un área en crecimiento, así como los esfuerzos comerciales.

Impide que tu tasa de abandono se eleve: los clientes existentes con un alto LTV tienen menos probabilidades de abandono, a menos que algo cambie drásticamente.

Ejemplos para el cálculo del Customer Lifetime Value – CLTV

Aunque hubiese parecido un simple cálculo, cada negocio determina su propia forma de acuerdo con su modelo de ingresos. Te doy a continuación varios ejemplos de negocios completamente diferentes para que puedas aplicar el caso que más aproxime al tuyo.

Ejemplo de cálculo de CLV para un ecommerce

Para una empresa minorista o tienda online, la forma más fácil de calcular LTV es multiplicar el valor promedio de las compras que un cliente realiza en tu tienda o en su sitio, en un periodo determinado. Luego multiplicarlo por el porcentaje de utilidad neta, que son los ingresos netos después de descontar los costes.

Si no usas el porcentaje de utilidad neta, el CLV te mostrará una cifra irreal. Las devoluciones, los costes, la publicidad, deben ser considerados para calcular el CLTV real.

Fórmula de CLV general para un minorista:

CLTV = Valor Venta Promedio × Periodo de vida estimado x Número de transacciones × % margen bruto de utilidad neta

Ejemplo:

CLV = 50$ × 3 × 2 × 20% => $300 × 20% => $60

Para cada uno de los clientes de tu empresa puedes realizar este cálculo y atribuirle un valor de cliente o LTV. De acuerdo a los gastos de operatividad de la empresa, este valor puede definir cuántos clientes debes tener para obtener la rentabilidad deseada.

Ejemplo de cálculo de CLTV para negocio por suscripción

Ejemplos como las plataformas de suscripción como Netflix o las aseguradoras tienen este modelo de ingresos. En teoría, este es el ejemplo más sencillo. Para calcular el CLV solo basta con sumar los ingresos por la suscripción por la cantidad de meses promedio de vida de cliente.

Customer lifetime value fórmula en un negocio de suscripción

CLTV= (Valor suscripción/período) x (número de periodos/Tiempo de vida) x (Utilidad Neta %)

Ejemplo:

CLV = (18$/mes) x (12 mes/1 año) x 30% = 64,8 $/año

Si haces Upselling, y tus clientes cambian de contrato para aumentar sus beneficios, entonces el valor de las suscripción será mayor y el CLV también.

Si ninguno de estos ejemplos se parece a tu caso, escríbeme y te diré como hacerlo.

José Pozo

Otro valor que deberías conocer y qué será muy provecho para tu negocio, en especial si lleva un modelo de suscripción es el ARR o Ingreso Anual recurrente.

¿Qué relación tiene el Customer Lifetime Value con la masa crítica de clientes?

¿Cuál es el valor de los clientes de tu cartera?

Esta es la suma del CLTV de todos los clientes de cartera.

Valor de la cartera de clientes = nº clientes * valor promedio del cliente

Si volvemos al ejemplo anterior del supermercado, imaginemos que ese supermercado tiene 5000 clientes que usualmente compran. Eso representaría unos ingresos en ventas anuales o total revenue de 12 millones de euros. Se podría decir que este es el valor de tu cartera de clientes.

¿Por qué es importante la masa crítica de tu cartera de clientes?

Toda empresa necesita tener una masa crítica de clientes existentes que asegure su supervivencia (niveles de rentabilidad a corto plazo y la capacidad de seguir operando y creciendo en el futuro). Si no alcanzas la masa crítica la empresa puede acabar en zona de pérdidas.

Por otro lado, si no se fidelizan clientes ni se mantiene la relación a largo plazo, la empresa puede verse obligada a estar constantemente captando clientes nuevos.

Aunque invertir continuamente en el customer acquisition de nuevos clientes sólo afectara a los costes variables, a mediano plazo también afectaría a los costes de estructura necesarios para atender los clientes que entran, lo cual podría suponer un incremento de la masa crítica mínima necesaria para sobrevivir.

¿Cuál es el valor mínimo necesario de masa crítica?

Pero, ¿cuál debe ser la masa crítica de una empresa? Pues esta depende de los costes operativos de la empresa, pues cuanto mayores son estos, de más masa crítica precisará la empresa para su subsistencia. Son los siguientes:

- Los costes fijos y de estructura de la empresa. Cuanto más altos sean, más alto estará el punto muerto y por tanto mayor deberá ser la Mc

- Margen de beneficios. Cuánto mayor sea, menor será el volumen de ventas requeridos para alcanzar la masa crítica.

Pero también dependen del valor de vida del cliente. Cuánto mayor sea este, menor será el número necesario de clientes para asegurar la subsistencia. Así mismo el CLV dependerá del Índice de repetición o frecuencia de compra de cada cliente. Si las compras son muy esporádicas, aunque estas fueran de alto valor, la empresa seguirá necesitando un número mayor de clientes.

José, valoro mucho tu contenido, aporta mucho conocimiento, felicitaciones. Te quería consultar si cuentas con algún caso de negocio relacionado a clínicas o farmacias respecto a segmentación o cálculo de CLV??

Quedo atento, saludos.

Hola Leonardo, me alegra que te gusten los contenidos de la web. Segmentación o cálculo de CLV se puede aplicar a cualquier sector, pues la metodología sería la misma. Si quiere escríbeme al correo de contacto@elviajedelcliente.com y comentamos qué necesidades concretas tienes

Me gustaría recibir sus comentarios y propuestas. Tengo un negocio de tecnología (Informatica y Computación) y en mi época (tengo 70 años) esto no se estudiaba; asi que, usted puede imaginar mis comienzo. Mil gracias por sus aportes y que Dios este con usted. ???